Vad är en aktiv näringsverksamhet?

Aktiv näringsverksamhet är ett skattebegrepp. Generellt sett anses en näringsverksamhet vara aktiv om personen som är skattskyldig, det vill säga näringsidkaren, har arbetat i verksamheten minst 500–600 timmar under ett år.

Mer om aktiva näringsverksamheter

För dig som önskar mer djupgående information:

Vad är det för skillnad mellan en aktiv och passiv näringsverksamhet?

Ett företag kan antingen vara aktivt eller passivt. I inkomstskattelagen (2 kap. 23 § första stycket IL) framgår det att en näringsverksamhet klassas som aktiv om den person som är skattskyldig för verksamheten har arbetat i inte oväsentlig omfattning. Men vad menas egentligen med detta?

Generellt sett klassas en verksamhet som aktiv om näringsidkaren har arbetat minst 500–600 timmar under ett år, vilket motsvarar en tredjedel av en heltidsanställning. Det finns dock vissa undantag där näringsverksamheten kan anses vara aktiv, trots att den som är skattskyldig för verksamheten inte har arbetat så många timmar.

En näringsidkare som arbetar som konsult, hantverkare eller bedriver någon annan verksamhet som i huvudsak baseras på den egna arbetsinsatsen, anses generellt sett driva en aktiv näringsverksamhet, oavsett hur många timmar man har arbetat under ett år.

Äger man å andra sidan fastigheter, maskiner eller andra tillgångar som inbringar hyresintäkter, krävs det vanligtvis en större arbetsinsats för att verksamheten ska anses vara aktiv.

Sammanfattningsvis

För att summera det hela anses en näringsverksamhet generellt sett vara aktiv om näringsidkaren arbetar minst 500–600 under ett år. Om näringsidkaren arbetar färre timmar anses verksamheten generellt sett vara passiv. Det finns dock vissa undantag där näringsverksamheten kan anses vara aktiv, trots att timantalet inte uppnåtts.

Verksamhetens status påverkar egenavgifter och särskild löneskatt

Om man bedriver en aktiv näringsverksamhet är man tvungen att betala egenavgifter. Genom att betala egenavgifter får man rätt till sociala förmåner eftersom inkomsterna både är sjukpenning- och pensionsgrundande.

Om man bedriver en passiv näringsverksamhet slipper man betala egenavgifter, men måste istället betala en särskild löneskatt, som i dagsläget uppgår till 24,26% på överskottet.

Tänk på att dessa regler kan komma att ändras med tiden. Det är därför viktigt att alltid kontrollera vilka lagar och regler som gäller vid den tidpunkt som du tar del av denna information!

Relaterade ord: Aktiebolag, Företagsform, Juridisk person, Näringsidkare, Näringsverksamhet, Enskild firma, Handelsbolag, Kommanditbolag, Passiv näringsverksamhet

VÅRA PRODUKTER

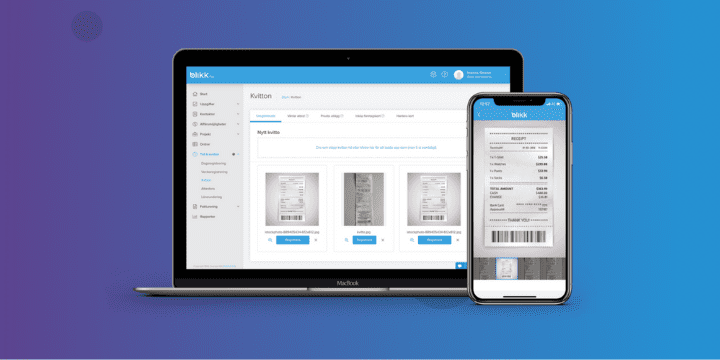

Blikk – det enkla affärssystemet

Blikk är ett flexibelt system som hjälper ert företag att minska administrationen, spara tid och öka lönsamheten. Boka demo eller testa gratis i två veckor.

![]()

BLOGG

Fördjupa dina kunskaper

Här kan du ta del av nyheter, tips och guider som berör Blikk, men även få inspiration och läsa mer om ämnen som tidrapportering, projekthantering och resursplanering.

![]()

GUIDE & FAQ

Lär dig mer om Blikk

Här hittar du både guider och FAQ:er om funktionaliteten i vårt system. Du hittar bland annat information som berör tidrapportering och kvittohantering i Blikk.

![]()